いえを売る 動画解説

【2021年最新】ローンの残ったマンションを売るには?

このコラムの要点をサクッと解説

- ? ギモン

- ローンが残っているマンション(物件)の売却を成功させるポイントとは?

- A. コタエ

- 手出し金額が発生しない売却時期を見極め、ローンの一括返済しても出費が出ない売却価格で販売することが、マンションなどの不動産売却の成功ポイント!

![]()

2Line2は福岡市内で「不動産」に関するセミナーを開催中!

専門的な話を、もっとわかりやすく直接聞いてみたい!」という方向けにアットホームなセミナーを開催しています。ぜひお気軽にご参加ください。

ローンがあるマンションの売却ポイントを動画で解説!

こんにちは、2Line2スタッフです。

マンションなどの物件を売却する際に、「まだローンが残っている……」とお悩みの方も多くいらっしゃいます。

こんな方は、どのようにして物件を売却すると良いのでしょうか?

今回は「住宅ローンの返済がまだ残っているマンションを売却する時に気をつけたいこと」について、公認不動産コンサルティングマスターである井口さんにお話を伺いました。

住宅ローンを返済中のマンション。売却する際に必要な費用とは?

マンションなどの不動産を売却しようとする時に、住宅ローンが残っているということはよくあることなんですか?

もちろんありますよ。

「住宅ローンを返済中のマンションを売却しようとしたが、ローンを完済するために手出しの金額が必要だと知って困っている」

「住宅ローンを一括返済しようとしたら、金融機関から追加の繰り上げ返済手数料や固定金利解除などの違約手数料を求められた」

などが例に挙げられます。いずれも想定外の出費があることに対するお悩みですね。

「想定外の出費がある」ってどういうことなんでしょう?

そうですね、そこから説明しましょう。

まずは住宅ローン返済中、もしくは一括返済する時に注意したい2点を、マンションを例にご紹介しますね。

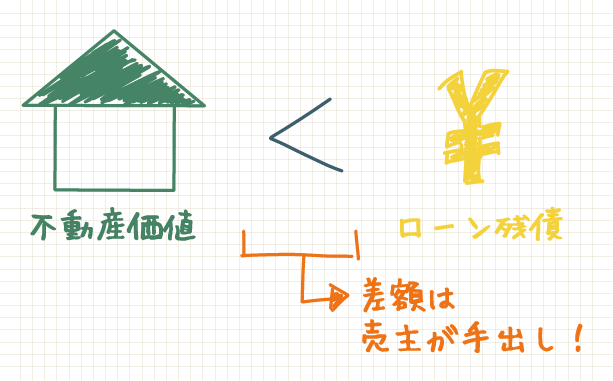

一つめは、「売却価格よりもローンの残高が多い場合」です。

売却できる金額よりもローンの残りが多ければ、その差額を支払わないといけない……?

そうです。

現在のマンションの資産価値、つまり売却できる価格がローンの残債よりも多ければ「債務超過」の状態になっているため、その差額の支払いが必要になるということです。

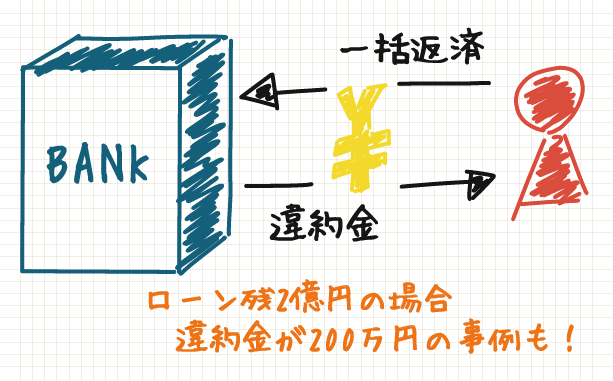

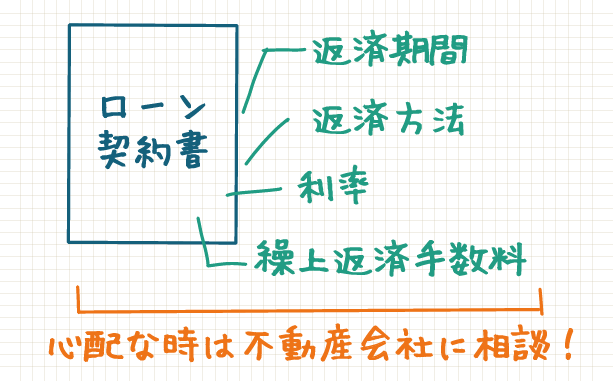

二つめが、「繰上返済手数料」です。

固定金利で契約した物件の場合、一括返済をすると違約金としてローン残債の1%程度を手数料として支払う必要があります。

たとえば……、ローンの残債が2億円の物件で一括返済を行うとすると、200万円が違約金として必要になるということでしょうか?

1%で考えるとそうなりますね。ケースは様々なので、ご自分の契約内容がどうなっているのかの確認が大切です。

マンション売却時にローンの一括返済をするなら、手数料に注意!

なるほど、ただ「返済する」のではなく、その際に手数料などが求められる。だから「想定外の出費」になるんですね。

でも、これらの出費ってどうにか抑えることはできないんでしょうか……?

対処法はありますよ。ではそちらも説明していきましょう。

まずは、「ローンの残額と売却利益の変化を把握すること」です。

具体的にどういった作業になりますか?

把握するポイントは3つです。

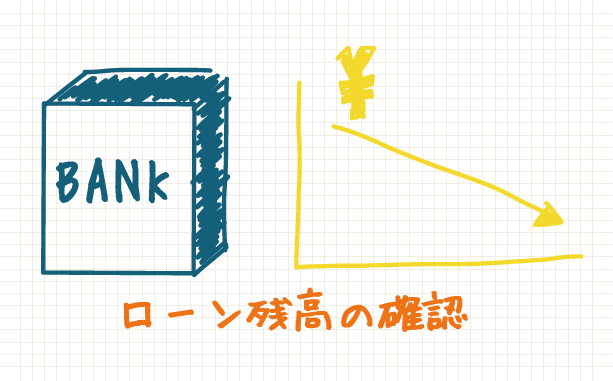

一つめが、「現在のローン残高と、それが今後どのように減っていくか」。

▼現在のローン残高と、それが今後どのように減っていくか

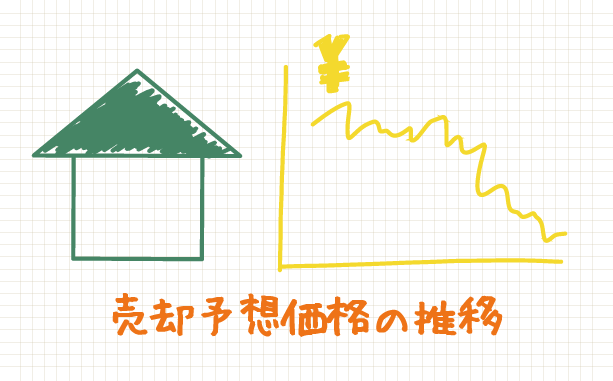

二つめが、「現在の不動産価値(売却予想価格)と、それが今後どう変化していくか」。

▼現在の不動産価値(売却予想価格)と、それが今後どう変化していくか

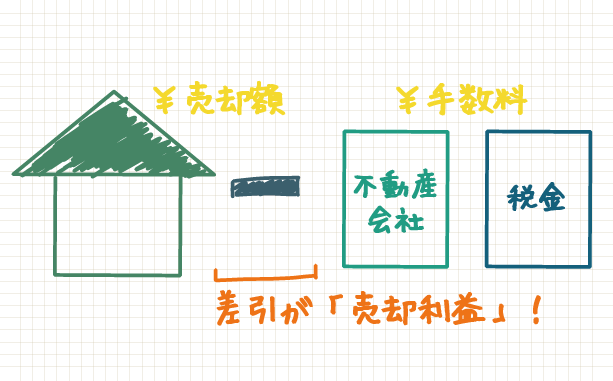

三つめに、「売却利益(売却額−手数料)がいくらになるのか」です。

▼売却利益(売却額−手数料)がいくらになるのか

これはどういった点を確認すればわかるんでしょう?

ローンの契約書などの約款を確認します。「一括返済時の注記記載とその内容」「金融機関への繰上返済手数料」「売却手数料(仲介手数料、諸経費)」「譲渡税」などがそれに当たりますね。

うーん、やっぱり不動産の用語は難しいですね……。

日常的に目にする内容ではないので、難しいと思うのが当然ですよ!

ですので、こういった場合は私たちのような不動産仲介会社などに相談することをおすすめします。

餅は餅屋、不動産のことは不動産の専門家に、ですね。

そうです。難しい内容は遠慮せずにご相談いただきたいですね。

ローン額の推移や不動産価値変化のシミュレーションなどのご相談も可能です。

他にも、好景気・不景気の影響で「上ブレ」「下ブレ」することもありますから、想定よりも高く売れることもあれば、低い売却価格になることもあります。

そうった様々なシミュレーションに対応できるのも、私たちのような不動産会社です。

税金なども考慮した適切な売却時期のアドバイスなどもできますし、これによって、「想定外の費用」を抑えた不動産売却ができるようになるんです。

賃貸で収益を上げながら、マンションのローンを返済する方法とは?

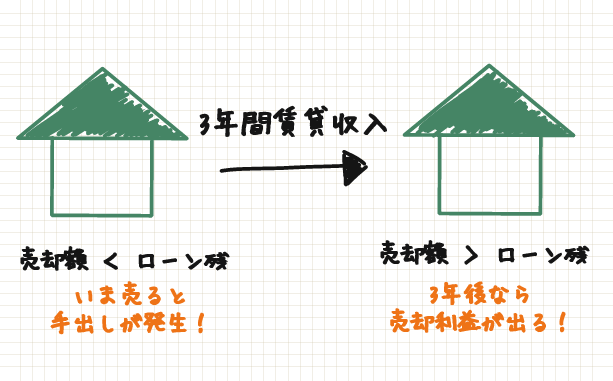

他にも、「賃貸で収入を得ながらマンションのローンを返済する」といった方法をアドバイスすることもありますよ。

賃貸ですか!

シミュレーションを行った上で、賃貸で収益が見込めるとなった場合はそちらをおすすめすることもあります。

さらに賃貸には、先ほど言った「上ブレ・下ブレ」の影響を受けにくい、といった特徴もあるんです。

たとえば、現在賃料が5万円のマンション物件があるとしましょう。5年後に景気が悪くなるとしても、それに合わせて賃料を1万円値下げする必要はあまりないと思いませんか?

確かに。影響がないわけではないと思いますが、それによって何万円も賃料が変わるというのは考えにくいかもしれないですね。

そうなんです。賃貸では景気の上ブレ・下ブレの影響を受けにくいというのはそういった点です。

このように賃貸で得た収入でローンを返済しながら返済計画を立てていくと、時間的にも金銭的にも余裕が生まれますよね。

マンションの売却は、ローンの返済状況を確認してから

「今マンションを売却するとローン返済のために余分なコストが発生してしまうが、◯年後になると売却価格がローン残高を上回り、手出しの金額が不要になるため、それまで待とう。

また、それまでの期間は賃貸として使い、マンションの賃貸収入をローン返済に充てよう」

こういう考えというのは、これらの点をチェックしたからこそできることなんです。

なるほど。全体を知っている専門家にシミュレーションに行ってもらうからこそ、選択肢が広がるんですね。

ローン返済中のマンション売却もアリ。物件選びのポイントとは

現在ローンのない、……つまり、まだマンションなどの物件を購入していない人や、売却後に新しい物件を購入しようと考えている人ならば、どんな点に気をつければいいのでしょうか?

ポイントを3つに絞ってご説明しますね。

まず一つめが、「住む期間をしっかり考えておくこと」です。

購入金額ではなく?

不動産は新築で購入すると、すぐに中古価格になってしまうものなんです。とくに当初は急落することが多いため、その頃に手放そうとしても、ローンの残債が売却利益を大きく上回ってしまうことが多々あります。

先ほどおっしゃっていた「債務超過」の状態にあるということですね。

そうです。新築で購入する場合はまず、何年くらい住むのかをしっかり考えておきましょう。

転勤があり、単身赴任をしないとわかっていて新築を買うということはあまりないと思いますが、そういった仕事上での理由などを熟慮しておくことが大切です。

こういった資金計画に関わってくることは、不動産会社だけではなくファイナンシャルプランナー(FP)などに相談するのも良いですね。

二つめが、「マンション購入前にしっかりとローンの返済シミュレーションを行っておくこと」です。

どういったお金の流れになるのかを事前に把握しておけば、賃貸に出すといった対応策も早くから練りやすくなります。

三つめが、「一括繰上返済ができるローンを選ぶこと」ですね。

手数料を抑えるためですね。

そうです。違約金として発生する手数料があるのか、もしある場合はどのくらいか、といった点をしっかり確認しておきましょう。

ローン返済が滞った場合には、任意売却を視野に入れよう

ここまでは、いわば「いかに返済をラクにするか」に注目してきたんですが、もう一点、忘れてはならないケースがあります。「もし、ローンを返済できなくなった場合」です。

なるほど。そもそも返済ができなくなった場合ですね。

正確には「滞っている場合」と言えます。この場合に有効な方法が「任意売却」です。

もしローンを滞納してしまった場合、抵当権者(金融機関など)に自宅を売却されてしまう可能性も出てきます。

こうなる前に、金融機関や債権者と債権額を調整した上で、ローンを完済できる可能性があるのが「任意売却」です。

管理費や修繕積立金、固定資産税などを滞納していたとしても、完済後に受け取り金額から支払うこともできます。

あとからそういう対応も可能なんですね!

任意売却を検討したい人は、早い段階で不動産会社に相談することをおすすめします。

まとめ:ローン返済中のマンション。売却を成功させるには?

ローンをまだ返済している途中のマンションを売却したい場合は、まず売却費用を把握する。次に信頼できる不動産会社に相談し、残債シミュレーションや、賃貸に出す場合の収支シミュレーションなどを行います。

その上で、一括返済などを行っても余計な出費がないように売却時期を見極めることがポイントです。

それでも難しい場合は任意売却を検討しましょう。

いずれにせよ、不動産会社などの専門家に相談することが大切なんですね。

専門的な内容が多く、難しく感じる方も多いと思います。一人で抱え込むのではなく、ぜひ相談していただきたいですね。