いえを売る 動画解説

【2021年最新】不動産売却にかかる税金の特別控除とは?

このコラムの要点をサクッと解説

- ? ギモン

- 不動産売却時にかかる税金とは?特別控除についても、詳しく教えてほしい!

- A. コタエ

- 所有期間が5年超か、5年以下かで大きく税率は変わります。居住用不動産の特別控除や、空き家に関する特例など、物件によっては税控除の適用対象となるため、あらかじめ税理士などに相談しておくことがおすすめ!

![]()

2Line2は福岡市内で「不動産」に関するセミナーを開催中!

専門的な話を、もっとわかりやすく直接聞いてみたい!」という方向けにアットホームなセミナーを開催しています。ぜひお気軽にご参加ください。

不動産売却にかかる税金について動画で解説

こんにちは、2Line2スタッフです。

みなさんは不動産を売却するためにどれくらいの税金がかかるのをご存知ですか?

税金がかかるのは知っているけれど、そもそもどんな計算で金額が決まるのかわからない、特別控除という言葉は聞いたことあるが詳しくは知らない、という方も多いのではないでしょうか。

そこで今回は、「不動産売却にあたって知っておくべき税金の種類」について、公認不動産コンサルティングマスターである井口さんにお話を伺いました。

税負担軽減に有効な税制なども解説していただきましたので、不動産売却を考えている方はぜひ参考にされてください。

不動産売却に必要な税金と税額の計算方法

まずは必要な税金と、その金額を出す計算方法を紹介します。

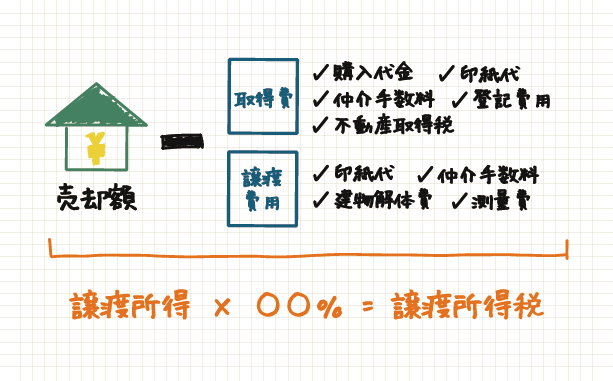

1. 譲渡所得の計算

課税譲渡所得金額は、以下の式で求められます。

課税譲渡所得金額(A)=譲渡価額 -(取得費+譲渡費用)- 特別控除

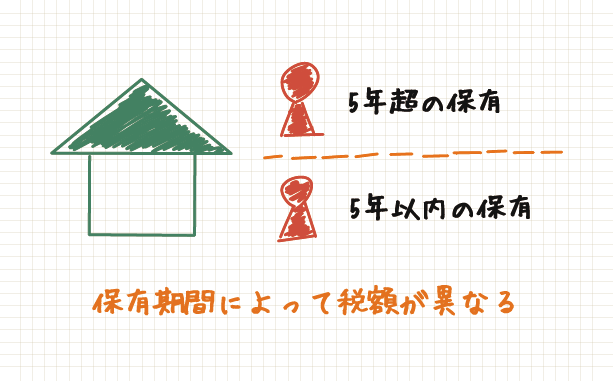

さらに、譲渡所得は、長期譲渡所得と短期譲渡所得に分けられ、税額もそれぞれに分けて計算します。

長期譲渡所得の税額の計算方法

長期譲渡所得とは、譲渡した年の1月1日時点で、所有期間が5年を超える場合に適用されます。

税額は以下の式で求められます。

課税譲渡所得金額(A)× 税率20%(所得税15%、住民税5%)

短期譲渡所得の税額の計算方法

短期譲渡所得とは、譲渡した年の1月1日時点で所有期間が5年以下の場合に適用されます。

税額は以下の式で求められます。

課税譲渡所得金額(A)×税率39%(所得税30%、住民税9%)

2. 取得費とは?

取得費とは、譲渡した土地や建物などの資産の取得に要した費用です。

購入代金のほか、購入時に要した仲介手数料や登録免許税などの税金、登記費用、土地取得の際に支払った測量費や造成費、借主がいる土地や建物を購入するときに、借主を立ち退かせるために支払った立退料などが含まれます。

なお、建物の取得費は、所有期間中の減価償却費相当額※を差し引いて計算します。

取得費が分からない場合には、売買代金の5%を取得費(概算取得費)とすることができます。

一般的には概算取得費を使うと、実際の取得費よりも少ない金額が算出されるため、譲渡にともなう税負担が重くなる傾向があります。

※減価償却費相当額とは、資産価値が利用や時間の経過にともなって減少するため、一定の方法によって減価償却分を算出するものです。

3. 譲渡費用とは?

譲渡費用は、土地建物を売却するために要した費用で、売却のための仲介手数料や登録免許税、売買契約書に貼付した印紙税などが含まれます。

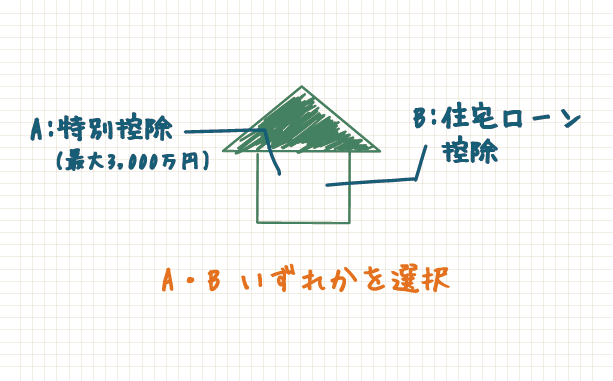

居住用不動産に適用される「3,000万円特別控除」

不動産を売却した際には、譲渡所得税や住民税がかかります。

居住用不動産を譲渡した際には、特別控除として最大3,000万円を譲渡所得から引くことができる制度があるんです。

ただし、この制度を利用する場合、住宅ローン控除(住宅ローンを利用して新規物件を購入した際、ローンの一部に相当する金額が所得税や住民税から控除される減税制度)との併用はできません。

となると、特別控除よりも住宅ローン控除を選ぶほうが良い場合もあるんですか?

場合によってはそうなることもありますね。

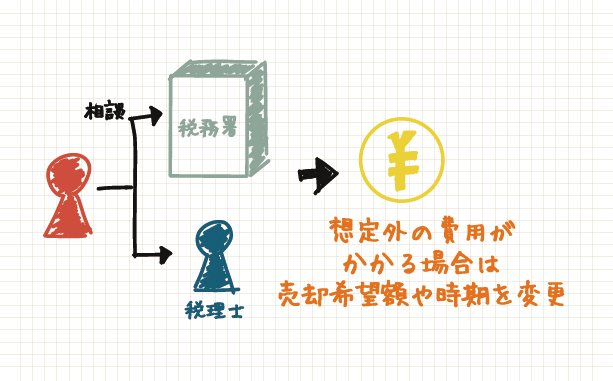

譲渡した不動産の譲渡所得金額や税率などについては、税務署や税理士さんに尋ねると教えていただけますよ。ぜひ専門家の意見を参考にして、適切な控除を受けましょう。

空き家に関する譲渡所得の特別控除

他にも、一人住まいの親が亡くなって空き家になった不動産を相続人が売る場合に、その譲渡所得から最高3,000万円を差し引くことができるという特例もあります。

特例を適用するには、以下3つ全ての要件を満たす必要があります。

- 家屋が区分所有建築物でないこと

- 昭和56年5月31日以前に建築されたものであること

- 相続開始の直前まで同居人がいなかったこと

以下の国税庁HPに詳しく解説されていますので、ぜひご覧ください。

国税庁HP

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3306.htm

不動産に関する領収書で、税負担の軽減に

不動産に関する領収書は、できる限り保管しておくことをおすすめします。

領収書で税金の負担を軽くできるんですか?

はい。支払い項目にもよりますが、取得費とみなされた場合は税負担の軽減に活用できるんです。

購入時の売買購入時の売買契約書、諸経費などの領収書は保存し、保管場所を家族間で共有しておくとよいでしょう。

税金の特別控除、特例の適用などについて税理士に相談する

先ほどもお伝えしましたが、不動産売却時の譲渡所得税の金額などは、あらかじめ最寄りの税務署や税理士さんに確認しておくことをおすすめします。

というのも、契約直前に税金の負担がかかることが判明した場合、成約希望価格を変更する必要が出てくるといったケースもあるんです。

直前になって金額を変更するのは避けたいですよね。

居住用不動産を売却する際は、その住宅に住まなくなった場合でも、その日から3年目の年末までに売れば3,000万円特別控除の特例が適用できる可能性があります。

詳細は国税庁のホームページに掲載されていますので、ぜひ以下のリンクから確認しておきましょう。

まとめ:売却時の特別控除の適用条件は、不動産によって変わる

所有期間、居住用、空き家など、いろんな条件があるんですね。

はい。物件によって様々な税控除の適用対象となるため、ご自身の物件がどの対象であるかを税理士さんなどに確認することをおすすめします。

どのくらいの税負担がかかるのかがわかれば、売却額にも柔軟に対応できます。

領収書の保管とあわせ、不動産の売却を成功させる十分な下準備を行っておきましょう。